2024年、巷をにぎわす「定額減税」制度。賃金上昇が物価高騰に追いついていない社会情勢を鑑み、政府が経済政策の一環として導入した減税制度です。国民の税負担を軽減し、経済活性化を図るための取り組みですが、給与計算の担当者にはさまざまな対応が求められます。「対象者は?」「仕組みは?」「計算方法は?」「2024年6月の手取りは増える?」…など、素朴な疑問にわかりやすくお答えします。

▼給与計算についてお得に知れるパック▼

定額減税の概要

定額減税とは?

| 定額減税 | 納税者及び配偶者を含めた扶養家族1人につき 令和6年分の所得税3万円・令和6年度分の個人住民税1万円が減税される制度 |

定額減税とは、日本政府が「デフレ完全脱却のための総合経済対策」の一環として導入した制度です。賃金上昇が物価高に追いついていない国民の負担を緩和するため、令和6年分所得税及び令和6年度分個人住民税の減税が実施されます。

▼中途入社の給与計算で悩んでいませんか?▼

定額減税の対象者

定額による所得税額の特別控除の適用を受けることができる人、つまり定額減税の対象者は下記の通りです。

・令和6年分の所得税の納税者である居住者(注1)

・令和6年分の所得税に係る合計所得金額が1,805万円以下の人 (注2、3)

※注1)居住者

「居住者」とは、国内に住所を有する個⼈または現在まで引き続いて1年以上居所を有する個⼈のこと。

※注2)所得金額

合計所得金額1,805万円以下というと分かりづらいですが、給与所得者(収入が給与のみ)の場合は、給与の額面金額が2,000万円以下(賞与も含む)で定額減税の対象となります。

※注3)退職所得

合計所得金額には、退職所得金額も含みます。ただし、退職所得の源泉徴収の際には、定額減税が実施されません。令和6年分の退職所得を有する居住者は、確定申告によって定額減税額の控除を受けることができます。

定額減税の処理は負担大! BODが度重なる税制改正にも対応いたします!

→→→ 給与計算代行サービス資料を無料でダウンロードする

【定額減税】所得税の計算方法~控除の仕組み~

給与所得者に対する所得税の定額減税は、その主たる給与支払者(事業者)のもとで「月次減税」「年調減税」の2つによって実施されます。

定額減税額(所得税)

定額による所得税額の特別控除の額、つまり定額減税額は、次の金額(1)(2)の合計額です。

(1)本⼈(居住者に限る) … 30,000円

(2)同一生計配偶者及び扶養親族(いずれも居住者に限る) … 1人につき 30,000円

【定額減税額の具体例】夫、妻、子ども2人の4人家族の場合

同一生計配偶者及び扶養親族は、妻+子ども2人 = 3名

30,000円(夫・本⼈) + 30,000円 × 3名 = 120,000円

定額減税の額は120,000円となります。

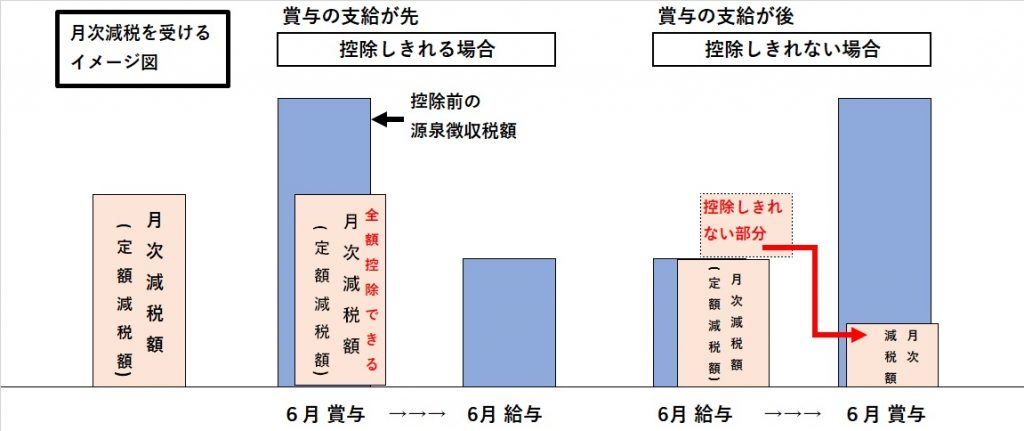

月次減税

月次減税では、令和6年6月1⽇以後、最初に⽀払いを受ける給与・賞与に対する源泉徴収税額から「月次減税額」の控除を行います。控除しきれない部分の⾦額は、以後令和6年の間に⽀払う給与等に対する源泉徴収税額から順次控除します。

月次減税は6月から実施しますが、給与支払い日より賞与支払日が先の場合は、賞与から減税の処理をします。

例えば、月次減税額(定額減税額)30,000円で、6月の最初に支払う賞与の控除前の源泉徴収税額が30,000円以上であれば、月次減税額の全額を控除しきることができます(以下、イメージ図)。

もし、6月に減税の処理をしきれなかった場合には、その額はそれ以降に支払う給与(賞与)から順次控除することになります。

→→→「年末調整代行サービス」詳細を見る

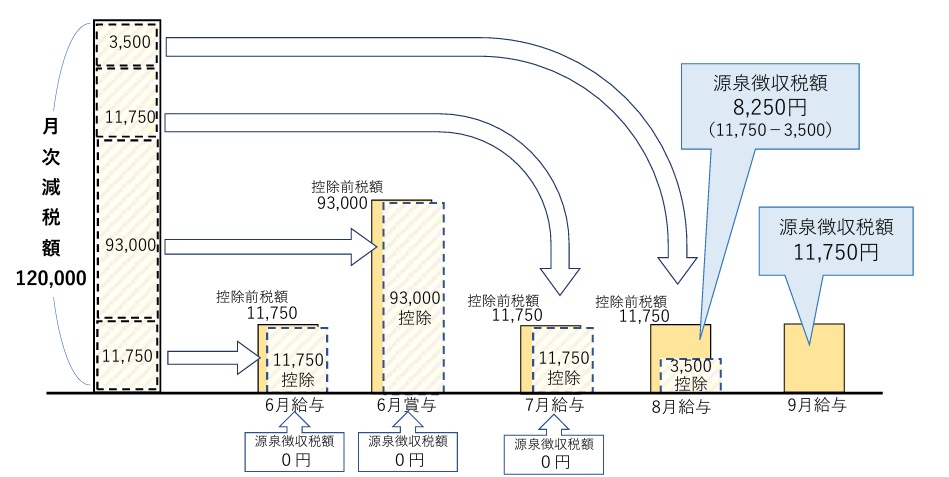

< 月次減税による控除のイメージ図[BODにて作成] >

【月次減税額が高額で控除しきれない場合】

同一生計配偶者や子などの扶養親族がいる場合は、月次減税額(定額減税額)は高額になります。先に例を挙げたように、夫・妻・子ども2人の4人家族の場合、120,000円です。

6月の給与・賞与でも月次減税額(定額減税額)を控除しきれない場合には、7月給与から、さらに引ききれない場合は8月給与から…、と減税額の全額が相殺できるまで同様の手続きを毎月繰り返すことになります。

< 控除の仕組みを図解:月次減税額120,000円の場合 >

※【出典】国税庁Webサイト「令和6年分所得税の定額減税のしかた」より画像転載

2024年6月に手取りが増える仕組み(1)

前述のように、本来給与から源泉徴収されるはずの税額が、定額減税額分の相殺により給与から差し引かれないため、手取り額が増えるという仕組みです。

定額減税額を6月に控除しきれない場合は、翌月以降に持ち越されるため、相殺し終わるまでの期間は手取り額が増えることになります。

月次減税の対象とならない人

月次減税は必ずしも全ての社員が対象になるわけではありません。

月次減税事務の対象となるのは、2024年6月1日現在勤務する社員のうち、給与等の源泉徴収で源泉徴収税額表の甲欄が適用される者(= 基準日在職者)です。

また、次に挙げる人は「基準日在職者」に該当しないため、月次減税の対象者から外れます。

<月次減税の対象とならない人 (基準日在職者に該当しない人) >

●2024年6月1日以後に⽀払う給与等の源泉徴収で、源泉徴収税額表の乙欄・丙欄が適用される者

(扶養控除等申告書を提出していない者)

●2024年6月2日以後に入社した者

●2024年5月31日以前に退職した者

●2024年5月31日以前に出国して非居住者となった者

年調減税

年調減税では、月次減税で精算できない分を控除します。その対象となるのは、下記のいずれにも該当する人です。

・年末調整の対象者

・令和6年中に支払いの確定した給与等をもとに年末調整によって計算した‟年調所得税額”がある人

< 年調減税額の算出方法 >

年末調整時までに提出された「扶養控除等申告書」や「配偶者控除等申告書」などの記載内容に基づいて計算します。

年調年税額とは、年末調整により確定した1年間に納めるべき所得税と復興特別所得税の額のこと。

令和6年の「年調年税額」は、‟年調所得税額”から年調減税額を控除した後の金額(定額減税控除後の所得税額)に 102.1%を乗じた額に、復興特別所得税を含めて計算します。

※年末調整の際の詳しい事務手続きの内容については、国税庁Webサイトの「年末調整がよくわかるページ」にて令和6年9月頃から随時掲載が予定されています。

年調減税~給与計算担当者の注意点~

‟2024年6月2日以後に入社した社員”については、月次減税の対象とはならないため、給与支払い時には通常通りの源泉徴収しか行いません。つまり、当該事例の社員の場合には、年調減税で初めて定額減税の処理を行うことになります。

「年調減税」の手続きは難しそう…。法改正に対応しきれない…。

BODが人事労務担当者のお悩みを解決に導きます!

→→→ 【年末調整代行サービス紹介資料】はこちら

【定額減税】個人住民税の徴収方法

個人住民税は「特別徴収」と「普通徴収」のどちらかの方法で徴収されますが、両者では定額減税の徴収方法も異なります。

定額減税額(住民税)

個人住民税の定額減税額は、下記の通りです。

(1)本⼈(居住者に限る) … 10,000円

(2)同一生計配偶者及び扶養親族(いずれも居住者に限る) … 1人につき 10,000円

特別徴収

「特別徴収(給与から控除される方法)」の場合、令和6年6月分は徴収せず、定額減税後の税額を令和6年7月分~令和7年5月分までの11回に均して徴収することとされています。

令和6年7月以降、各月の特別徴収税額は、事業主及び給与所得者に通知される税額通知書で確認できます。税額通知書には減税後の特別徴収税額が記載されています。

特別徴収の場合~給与計算担当者の手間は無し!~

給与計算の担当者には、所得税のように企業側で定額減税に伴う税額計算を行う手間は発生しません。税額通知書に記載された特別徴収税額通りに控除を行えばよいだけです。

2024年6月に手取りが増える仕組み(2)

前述のように個人住民税は6月分の徴収はありません。よって、「特別徴収」の場合、給与から住民税額が控除されないため、6月給与の手取り額が増えることになります。

普通徴収

年4回に分けて徴収される「普通徴収(納税者個人が納税手続きする方法)」の場合は、定額減税‟前”の年税額をもとに算出した第1期分(令和6年6月分)の税額から控除を行います。第1期分から控除しきれない場合は、第2期分(令和6年8月分)以降の税額から、順次控除して徴収するという流れになります。

【定額減税】給与計算担当者が行うこと

「定額減税」の実施に伴い、給与計算担当者には多大な業務負担がのしかかります。とはいえ、「住民税」における1人1万円の定額減税は市区町村の対応となるため、給与計算担当者への負担増は「所得税」に関する処理です。処理を適切に行うための注意点について、ご説明します。

控除対象者(扶養親族)の確認

定額減税の適用を受けるには、従業員一人ひとりの状況を確認する必要があります。特に重要になるのが、控除対象者(扶養親族)の有無・人数の確認です。

出産などの理由から、すでに提出されている「扶養控除等申告書」では、定額減税の対象となる親族の状況を確認できないケースもあります。この場合は、社員から「源泉徴収に係る定額減税のための申告書」の提出を受け、対象となる扶養親族の正確な情報を収集することが必要です。

<定額減税の対象となる親族とは 「同一生計配偶者」及び「扶養親族」>

その定義を列挙します。

【同一生計配偶者】

●国内居住者

●2024年分の合計所得金額が48万円以下(給与収入が103万円以下)

※所得税法上の源泉控除対象配偶者と同一要件ではありません。

【扶養親族】

●国内居住者

●所得税法上の控除対象扶養親族だけでなく、16歳未満の扶養親族も含む

※注意点※

非居住者である同一生計配偶者及び非居住者である扶養親族を、月次減税額の計算のための人数に含めないよう注意が必要です。

同一生計配偶者・扶養親族の定義:国税庁「専門用語集」

・給与計算担当者が退職…。属人化していたため対応できる人がいない

・独自の給与計算ルールがあり、業務が非効率的

こんなお悩みには、BODの「給与計算代行サービス」をおすすめします!

→→→ サービス資料を無料でダウンロードする

「各人別控除事績簿」の作成

従業員ごとに「定額減税」の適用状況を記録、管理するため、「各人別控除事績簿」を作成します。

この帳簿は、従業員の氏名、同一生計配偶者と扶養親族の人数、月次減税額、実際に適用された控除額などを記録するものです。これを作成・管理することで、給与計算担当者は「定額減税」の適用状況を一覧で把握できるようになります。 また、年末調整時の計算根拠としても利用できます。

※国税庁のWebサイトで書式「各人別控除事績簿」を公開しているため、活用しましょう。

同Webサイト「令和6年分所得税の定額減税のしかた」に詳しい記入方法が記載されています。

給与明細に定額減税の控除額を記載

定額減税の適用状況は、従業員にとって重要な情報です。そのため、給与明細書にも控除額を明記する必要があります。給与明細に控除額を記載することで、従業員からの問い合わせにも迅速に対応できます。また、従業員も自身の手取り収入が増加したことを確認できるようになります。

給与明細書には通常、所得税や社会保険料の控除額が記載されているものですが、定額減税の控除額を追加します。「定額減税額(所得税) ●●●円」「定額減税 ●●●円」のように、月次減税額のうち実際に控除した⾦額を表示します。

年末調整を⾏って⽀払う給与の明細書については、源泉徴収票で定額減税額を把握できるため、定額減税額のうち実際に控除した⾦額の記載は必要ありません。

定額減税への対応は確実に

定額減税の導入により、給与計算業務は大幅に複雑化します。また、従業員から所得税額の変更に関する質問も多く寄せられることでしょう。

給与計算業務の担当者は、「定額減税」の処理を確実に行うために、給与の計算業務だけでなく、前項で挙げたように従業員の正確な状況把握、「各人別控除事績簿」の作成といった対応まで求められます。どれほどの負担増になるかは想像に難くないでしょう。

制度を正しく理解すること、そして、定額減税処理に伴う新たな業務について適切な業務プロセスを構築することが重要です。

人事労務の手続きが複雑で分からないなど、お困りの場合には給与計算代行サービスを検討してみてはいかがでしょうか。

【参考資料】国税庁WEBサイト:令和6年分所得税の定額減税のしかた

BODの給与計算代行サービスなら…

定額減税の導入により、給与計算業務は大幅に複雑化…。

「給与計算業務」をアウトソーシングすることで、人事労務担当者の業務負荷を減らすことができます!

定額減税制度だけでなく、社会保険料等についても「頻繁に行われる法改正についていけない」「勤怠管理システムを導入しているものの、各システムとの連携がうまくいっていない」などのお悩みをおもちであれば、ぜひご検討ください。

BODの「給与計算代行サービス」なら、社会保険料や労働保険料について高い知識を持った専門チームが対応します。人事労務システムは、導入後のシステム連携までフォローします!

▼「給与計算代行サービス資料」のダウンロードはこちら▼